Cashflow

Der Cashflow – der Zufluss oder Abfluss von liquiden Mitteln – ist eine der wichtigsten Kennzahlen für die Beurteilung der Finanzlage und Ertragskraft eines Unternehmens. Lesen Sie hier mehr darüber, wie Sie den Cashflow ermitteln und interpretieren!

Stand: 19.10.2018

Cashflow

Eine Kapitalflussrechnung, die den Cashflow ermittelt, ist in der internationalen Rechnungslegung nach IFRS und US-GAAP schon seit langem ein im Verhältnis zu Bilanz, Gewinn- und Verlustrechnung und Anhang gleichwertiger Bestandteil eines Abschlusses.

Durch das BilMoG wurde die Bedeutung des Cashflow gestärkt: Kapitalmarktorientierte Kapitalgesellschaften, die nicht zur Aufstellung eines Konzernabschlusses verpflichtet sind, müssen nunmehr nach § 264 Abs. 1 Satz 2 HGB den Jahresabschluss u.a. um eine Kapitalflussrechnung erweitern. Für den Konzernabschluss ist die Kapitalflussrechnung schon länger Pflichtbestandteil (vgl. § 297 Abs. 1 HGB).

Das Video wird von YouTube eingebettet. Es gelten die Datenschutzerklärungen von Google. Erst nachdem Sie hier klicken, werden die Daten von YouTube geladen.

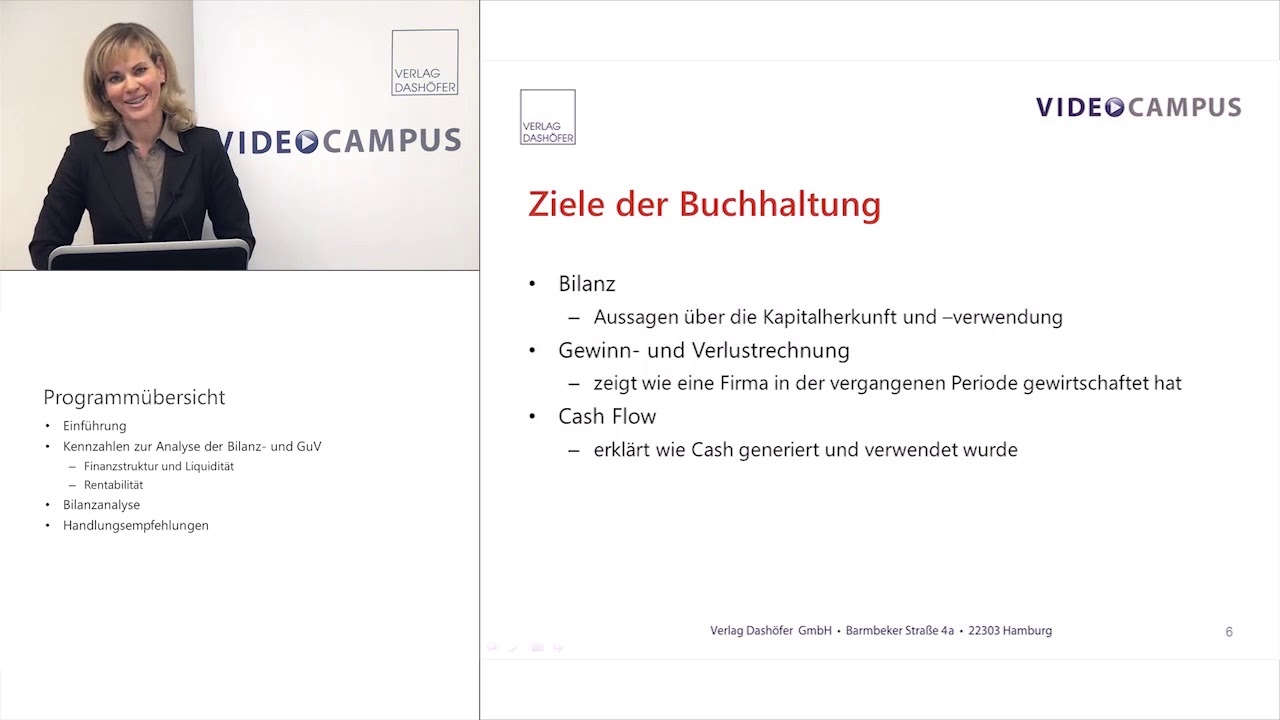

Bilanzanalyse Teil 1: Ziele der Buchhaltung und Bilanzaufbau

Zum Gratis-VideoAussagekraft des Cashflow

Man kann sagen, dass Gewinn- und Verlustrechnung und Kapitalflussrechnung (d.h., die Ermittlung des Cashflows) zwei unterschiedliche Methoden darstellen, den wirtschaftlichen Erfolg eines Unternehmens zu messen: während die Gewinn- und Verlustrechnung den Erfolg als Saldo der Erträge (Erhöhungen des Reinvermögens, sprich: Eigenkapitals) und Aufwendungen (Verminderungen des Reinvermögens) misst, zeigt der Cashflow an, wie viel Geld erwirtschaftet wurde.

Der Unterschied der Konzeptionen kann – auf die einzelne Abrechnungsperiode (Geschäftsjahr) bezogen – beträchtlich sein. Über die Totalperiode (Lebenszeit des Unternehmens) gleichen sich die Unterschiede aus.

Beispiel:

Angenommen, die einzige Transaktion im Geschäftsjahr eines Unternehmens wäre die Erbringung einer Dienstleistung an einen Kunden für (netto) 1.000 Euro, die Ende Dezember ausgeführt wird. Die Rechnung wird erst im Januar des Folgejahrs durch den Kunden bezahlt.

In der Gewinn- und Verlustrechnung ergibt sich durch die erbrachte Leistung im Dezember eine Reinvermögensmehrung in Höhe von 1.000 Euro, da eine Forderung gegenüber dem Kunden in der Höhe entstanden ist. Diese wird als Ertrag (in dem Fall: Umsatzerlös) gebucht, die Gewinn- und Verlustrechnung weist einen Erfolg in Höhe von 1.000 Euro aus.

Der Cashflow hingegen ist Null; es wurde in dem Geschäftsjahr kein Geld erwirtschaftet (erst im Januar des Folgejahrs).

Operativer Cashflow

Insbesondere der operative Cashflow ist von Bedeutung: er spiegelt die Fähigkeit eines Unternehmens wider, im Rahmen seiner operativen Geschäftstätigkeit („des Kerngeschäfts“) finanzielle Mittel zu erwirtschaften.

Diese erwirtschafteten finanziellen Mittel können z.B. für

- Investitionen (man spricht in diesem Zusammenhang auch von „Innenfinanzierungskraft“ bzw. „Selbstfinanzierungsfähigkeit“),

- Ausschüttungen an Eigentümer bzw. Anteilseigner,

- Zins- und Tilgungsleistungen an Fremdkapitalgeber („Verschuldungsfähigkeit“) sowie

- zur Stärkung der Liquidität des Unternehmens (das erwirtschaftete Geld wird im Unternehmen belassen)

verwendet werden.

Die Aussagekraft des Cashflow hat wesentliche Bedeutung: Nur bei einem positiven Cashflow können finanzielle Verpflichtungen dauerhaft erfüllt werden und Gewinnausschüttungen an die Eigentümer geleistet werden.

Das Video wird von YouTube eingebettet. Es gelten die Datenschutzerklärungen von Google. Erst nachdem Sie hier klicken, werden die Daten von YouTube geladen.

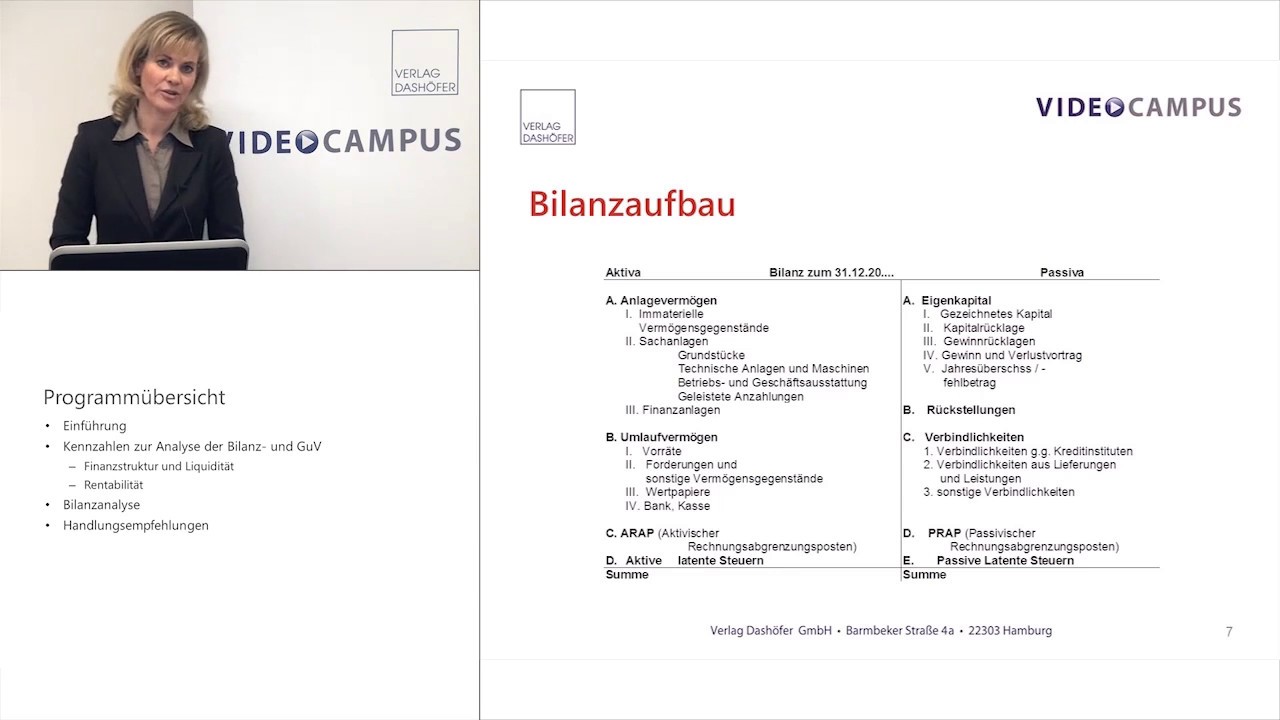

Bilanzanalyse Teil 2: Bilanz und GuV

Zum Gratis-VideoErmittlung des Cashflow

Im Gegensatz zu Bilanz und Gewinn- und Verlustrechnung, für die (für Kapitalgesellschaften) u.a. verbindliche Gliederungsschemata vorgegeben werden (vgl. §§ 266, 275 HGB), enthält das Handelsgesetzbuch keine Angaben zu Aufgaben, Inhalt und Gliederung der Kapitalflussrechnung. Orientieren kann man sich bzgl. der Gestaltung der Kapitalflussrechnung an dem vom DRSC erstellten Deutschen Rechnungslegungsstandard Nr. 2 Kapitalflussrechnung (DRS 2).

Der Cashflow kann direkt und indirekt ermittelt werden.

- Bei der direkten Methode werden Ein- und Auszahlungen unmittelbar erfasst. Das ist jedoch unüblich: Unternehmen rechnen (zwangsläufig aufgrund der gesetzlichen Rechnungslegungsvorschriften) mit Erträgen und Aufwendungen und nicht mit Einzahlungen und Auszahlungen.

- Deshalb wird in der Regel die indirekte Methode angewendet, bei der ausgehend vom Jahresergebnis laut Gewinn- und Verlustrechnung Korrekturen vorgenommen werden, um auf den Cashflow überzuleiten.

Beispiel:

Erweitern wir das obige Beispiel dahingehend, dass zusätzlich noch eine Abschreibung in Höhe von 200 Euro vorgenommen wird (dadurch reduziert sich der Gewinn auf 800 Euro), eine Investition von 500 Euro getätigt wird und ein Kredit in Höhe von 600 Euro aufgenommen wird.

Die Ermittlung des Cashflows mittels der indirekten Methode stellt sich dann wie folgt dar:

| Jahresergebnis | 800 Euro | |

| - |

Nicht auszahlungswirksame Aufwendungen (hier: Abschreibungen) |

200 Euro |

|

nicht einzahlungswirksame Erträge (hier: noch nicht bezahlte Umsätze/Forderungen) |

-1.000 Euro | |

| = | 1. Cashflow aus der operativen Geschäftstätigkeit | 0 Euro |

| Investitionen | -500 Euro | |

| = | 2. Cashflow aus der Investitionstätigkeit | -500 Euro |

| - | Einzahlungen aus Darlehen | 600 Euro |

| = | 3. Cashflow aus der Finanzierungstätigkeit | 600 Euro |

| GESAMTER CASHFLOW | 100 Euro |

Der Cashflow im Beispiel zeigt, dass im Geschäftsjahr

- im operativen Geschäft kein Geld erwirtschaftet wurde (Das Bild sollte hier nicht zu negativ betrachtet werden: wäre die Forderung noch im alten Geschäftsjahr eingegangen, hätte sich ein operativer Cashflow von 1.000 Euro ergeben. Aber der Cashflow ist eben auch eine Jahresbetrachtung - im nächsten Jahr sieht es dafür entsprechend besser aus.),

- Investitionen in Höhe von 500 Euro getätigt wurden, die

- durch Kredite finanziert wurden/werden mussten und nicht aus dem operativen Geschäft finanziert werden konnten.

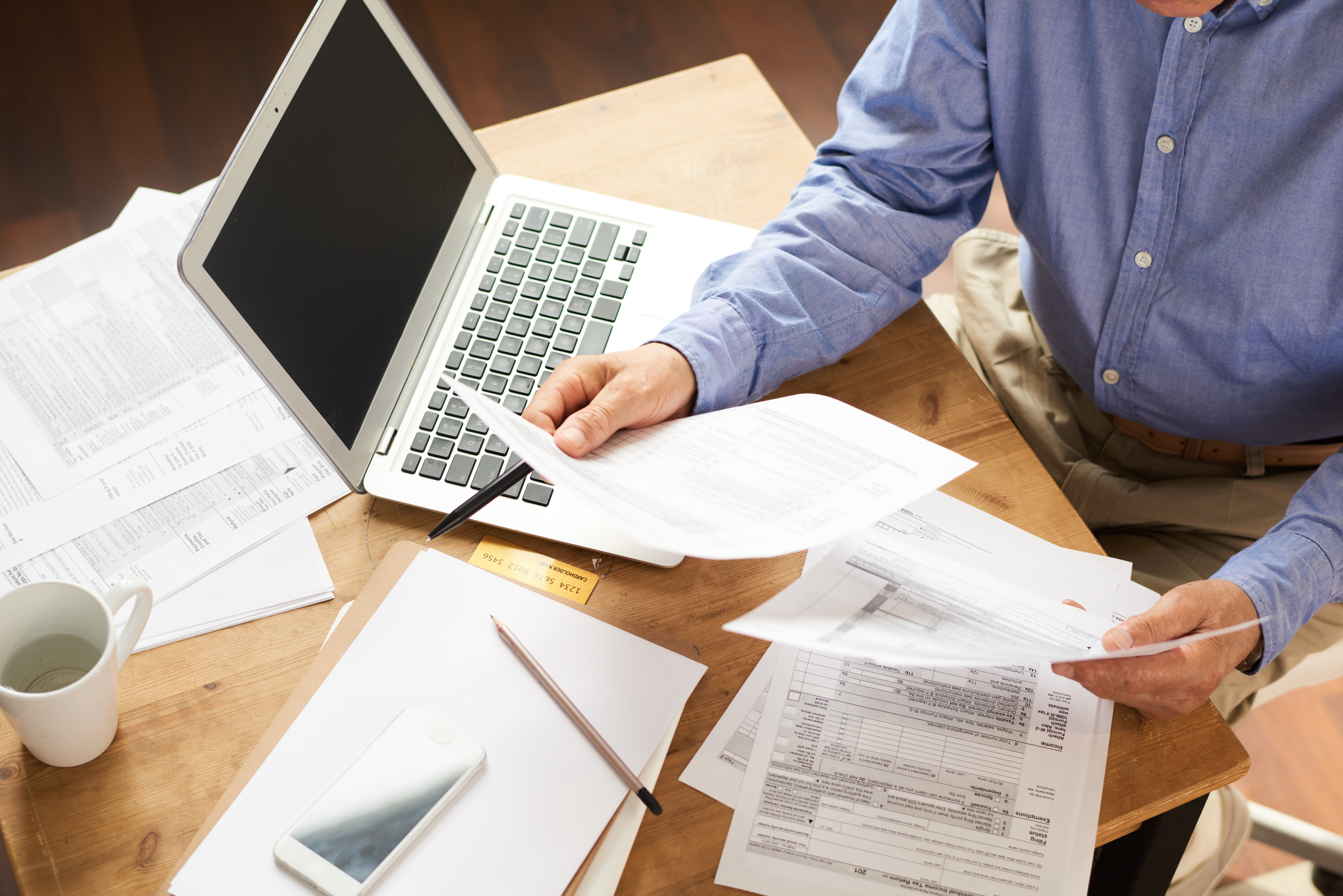

© seventyfour / Adobe Stock

© seventyfour / Adobe Stock Cashflow: Den Durchblick zu behalten, ist eine Kunst.

Warum ermittelt man den Cashflow nicht einfach dadurch, dass die Banksalden zu Ende und zu Beginn des Geschäftsjahrs gegenüber gestellt werden (der Saldo stellt die Veränderung des Geldbestands bzw. den Zufluss oder Abfluss von liquiden Mitteln dar)?

Der Geldbestand kann sich dadurch verändert haben, dass

- Geld im operativen Geschäft erwirtschaftet wurde (das wäre gut),

- Kredite aufgenommen wurden (und sich damit die Verschuldung erhöht hat) oder

- Investitionen getätigt wurden (was ja auf positive Zukunftsaussichten schließen lässt und einen Mittelabfluss „rechtfertigt“).

Die vereinfachte Berechnung als Bilanzpostenvergleich der liquiden Mittel reicht also nicht aus, die Finanzlage des Unternehmens zu beurteilen. An dieser Stelle setzt das Berechnungsschema der Kapitalflussrechnung an.

Auszüge aus Beiträgen von Oliver Glück

Weitere Informationen & Produkte zum Thema

Lesen Sie in weiteren Artikeln mehr zu ähnlichen Themen oder besuchen Sie unsere Seminare:

Themenseite:

Was sind Rückstellungen? Wie werden sie gebildet, aufgelöst und bilanziert? Lesen Sie jetzt mehr und sichern Sie sich Ihr kostenloses Whitepaper zum Thema!

Kostenlos lesenSeminar:

Cashflow und Kapitalflussrechnung

Lernen Sie in unserem Seminar, wie Sie optimale Cashflow-Reportings erstellen – unter Beachtung des neuen Standards DRS 21.

Jetzt weiterbilden!Fachbuch:

Schnelleinstieg Moderne Bilanzkennzahlen

Moderne Bilanzkennzahlen ✓ Cashflow sowie Eigen-/Gesamtkapitalrentabilität ✓ Kapitalumschlag ✓ ROCE und Umsatzrentabilität ➨ Jetzt Buch bestellen

Jetzt informierenA

- Abschlagszahlungen

- Abschreibung in der Bilanz

- Agio

- Aktive Rechnungsabgrenzung

- Aktivierte Eigenleistung

- Anlagevermögen

- Anschaffungskosten

- Anschaffungsnahe Herstellungskosten

- Anschaffungsnebenkosten

- Aufbau des Internen Kontrollsystem (IKS)

- Aufbewahrungsfristen

- Aufbewahrungspflicht

- Auffangpositionen

- Außenanlagen

- Außerplanmäßige Abschreibung

C

X

X