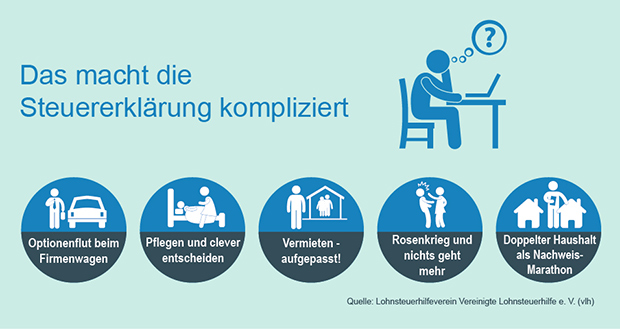

Das macht die Steuererklärung kompliziert

17.02.2015 — Online-Redaktion Verlag Dashöfer. Quelle: Vereinigte Lohnsteuerhilfe e.V..

Quelle: Vereinigte Lohnsteuerhilfe e.V.

"Eine ordentliche Steuererklärung abzugeben lohnt sich immer", sagt Christina Georgiadis, Pressesprecherin der VLH. Dennoch verzichtet ein großer Teil der Steuerzahlenden darauf – aus ganz unterschiedlichen Gründen. Vielen Menschen ist das Thema Steuern zu kompliziert. "Da stehen wir vor einem Paradoxon", so Georgiadis. Denn je komplizierter die Steuererklärung ist, desto größer sei das Potenzial zum Steuersparen. Aus der Praxis der knapp 3.000 VLH-Beratungsstellen haben die Steuerexperten der VLH fünf Lebenslagen ermittelt, in denen die Steuererklärung tatsächlich kompliziert wird.

- Optionenflut beim Firmenwagen

Auf den ersten Blick ist es ganz einfach: Wer einen Dienstwagen nutzt, versteuert den geldwerten Vorteil. Das erledigt der Arbeitgeber, indem er vom Bruttogehalt die Abzüge ans Finanzamt weitergibt. Ist die Sache damit erledigt? Selten, urteilen die VLH-Steuerexperten.

Zunächst muss festgelegt werden, ob der Angestellte den geldwerten Vorteil des Dienstwagens nach der Pauschalmethode oder nach der Fahrtenbuchmethode versteuern soll. Der Begriff Pauschalmethode suggeriere eine gewisse Einfachheit, so Georgiadis. "Aber lassen Sie sich davon nicht täuschen!" Hier ist nämlich die Art der Fahrt steuerlich interessant. Für die Möglichkeit von Privatfahrten wird monatlich 1 Prozent des Listenpreises versteuert. Für Fahrten zur Arbeit kommt dann noch ein Zuschlag hinzu – der je nach Anzahl der monatlichen Fahrten variiert.

Auch bei der Fahrtenbuchmethode wird es dem Steuerzahler nicht leicht gemacht. Einerseits müssen alle Fahrten protokolliert werden, was Fleiß erfordert. Zudem müssen die vom Arbeitgeber getragenen Kosten des Firmenwagens nachgewiesen werden.

Egal, ob Fahrtenbuch- oder Pauschalmethode: Richtig kompliziert wird es, wenn Sie Betriebskosten aus eigener Tasche bezahlen – also Sprit oder Reparaturen. Jedes Jahr enden Streitigkeiten zur Versteuerung des Firmenwagens vor Gerichten. Auch das macht die Sache nicht einfacher. Denn die Finanzgerichte schreiben mit ihren Urteilen nicht immer die geltenden Regeln fort. "Nicht grundsätzlich, aber zumindest im Detail sind die Steuerzahlenden also mit einer sich unregelmäßig wechselnden Lage konfrontiert", so Georgiadis.

- Pflegen und clever entscheiden

Immer mehr Menschen erreichen ein hohes Alter und werden pflegebedürftig. "Gerade weil Pflege ohnehin eine große Belastung sein kann, geraten die steuerlichen Feinheiten bei den Betroffenen schnell aus dem Blick", sagt VLH-Sprecherin Christina Georgiadis.

Die Angehörigen, die mitunter die Pflege übernehmen oder dafür zahlen, müssen viele steuerliche Grundsatzentscheidungen treffen, die sich langfristig auswirken. Hier eine Auswahl:

- Wird durch Angehörige gepflegt oder durch professionelle Einrichtungen oder Dienstleister?

- Was ist günstiger – die Kosten über den Pflegepauschbetrag oder als außergewöhnliche Belastung absetzen?

- Bei Einnahmen zur Pflege eines Angehörigen: Wie ist das Pflegegeld am besten steuerlich zu behandeln?

- Wie veranlagt man die Ausgaben, falls eine Pflegekraft engagiert wird?

- Vermieten – aufgepasst!

Von der Einliegerwohnung bis zum vermieteten Mehrfamilienhaus: Viele Steuerzahlende haben in Immobilien investiert und vermieten diese. Das bringt Mieteinnahmen, aber auch Kosten – zum Beispiel für Reparaturen oder Investitionen. Die Einnahmen und die Ausgaben werden in der Steuererklärung gegengerechnet. "Klingt einfach", so VLH-Sprecherin Christina Georgiadis. Aber auch hier täusche die Lage auf den ersten Blick eine Übersichtlichkeit vor, die sich in der Steuerpraxis nicht bestätige.

Eine wichtige Entscheidung muss der Vermietende bei den Erhaltungsaufwendungen treffen, wie Renovierung beispielsweise. Sollen diese Kosten über mehrere Jahre verteilt oder auf einmal abgesetzt werden? "Diese grundsätzliche Entscheidung ist eine Einbahnstraße", so Georgiadis. Wer sich einmal festlegt, kann die Entscheidung nachträglich nicht mehr ändern, auch wenn daraus steuerliche Nachteile entstehen.

Ebenfalls streng reguliert ist das Vermieten unter Angehörigen – zum Beispiel an die erwachsenen Kinder. Solche Mietverträge müssen dem sogenannten Fremdvergleich standhalten. Ist die Miete zu niedrig, wird das Finanzamt nachhaken. Ein weiterer, steuerlich unverzeihlicher Fehler ist zudem, die Miete bar zu zahlen und nicht als Kontoüberweisung. In diesem Fall erkennt das Finanzamt die Zahlung gar nicht an.

- Rosenkrieg und nichts geht mehr

Von einem Rosenkrieg spricht man, wenn eine Ehe oder eine Partnerschaft in die Brüche geht und die Ex-Partner dabei zu Feinden werden. "Aus der steuerlichen Praxis wissen wir, dass diese Fälle häufiger vorkommen, als man meinen möchte", sagt VLH-Sprecherin Christina Georgiadis. Das Problem: Ohne Kooperationsbereitschaft der ehemaligen Partner wird es unmöglich, wichtige steuerliche Sachverhalte zu klären.

Dies betrifft beispielsweise die Übertragung von Kinderfreibeträgen von einem Partner auf den anderen. Ein ebenfalls häufiges Beispiel: Der Partner bekommt Unterhalt, verweigert aber die Unterschrift auf dem entsprechenden Nachweis fürs Finanzamt. Dann wird der Unterhalt zahlende Ex-Partner genötigt, die Unterschrift gerichtlich zu erkämpfen. Obwohl der Bundesgerichtshof 2007 ein grundsätzliches Urteil fällte, demzufolge die Ex-Partner zur Klärung so einfacher Fragen beitragen müssen, kommt es immer wieder zum Eklat.

- Doppelter Haushalt als Nachweis-Marathon

Die doppelten Haushaltskosten sind in Steuer-Deutschland ein Dauerthema, weil dabei vergleichsweise hohe beruflich bedingte Ausgaben entstehen, die sich für die Steuerzahlenden positiv auswirken können. Seit diesem Jahr sind die Nachweise der Kosten strenger reglementiert. Speziell für Ledige kann die Nachweispflicht nun zum Kraftakt werden.

Das betrifft zum Beispiel Studierende, die schon bei der Festlegung der Art des Wohnsitzes am Studienort wichtige Steuervorteile verspielen können. Aber auch Auszubildende, die vom Arbeitgeber zeitweise an einen anderen Ort entsandt werden, stehen bei der Steuererklärung vor besonderen Herausforderungen. So muss beispielsweise nachgewiesen werden, dass am Erstwohnsitz eine ausreichend hohe Beteiligung an den Lebenshaltungskosten erfolgt. Häufig verlangt das Finanzamt sogar einen Nachweis, dass der gemeldete Erstwohnsitz auch der Lebensmittelpunkt ist. Das führt so weit, dass Steuerzahlende Quittungen aus dem ortsnahen Supermarkt liefern müssen.

Fazit: Immer weniger normale Fälle

"Wir kommen da hin, dass jeder Arbeitnehmer und auch jeder Rentner ein steuerlicher Spezialfall wird", so Georgiadis. Die VLH beobachte bei ihren mehr als 850.000 Mitgliedern, dass die Steuererklärungen komplizierter werden. Ein Grund sei sicherlich, dass der moderne Arbeitsmarkt von den Arbeitnehmerinnen und Arbeitnehmern immer mehr Flexibilität fordere. Zudem gebe es immer mehr Möglichkeiten und Arten von Altersbezügen für Rentner.

Ebenfalls komplizierend wirke sich die Gesetzgebung aus, so Georgiadis. Wir erlebten in den letzten Jahren weitreichende Änderungen im Steuerrecht. Allein die Neugestaltung des Reisekostenrechts füllt Bände an fachlichen Kommentaren und betrifft zahlreiche Arbeitnehmer. Auch in den Details zeige der Gesetzgeber eine Hartnäckigkeit, so Georgiadis, die das Steuersparen zum Wettstreit um aktuelles und fundiertes Fachwissen geraten lasse.

X

X